Chi Phí Kế Toán Và Chi Phí Thuế Thu Nhập Doanh Nghiệp

Hiện nay các công ty vẫn đang nhầm lẫn hoặc hiểu sai về các chi phí vận hành về mặt sổ sách cũng được xem là chi phí tính thuế. Trên thực tế, hai khoản chi phí này có những đặc điểm khác nhau. Và khác nhau như thế nào về tính chất, quy định sẽ được trình bày cụ thể dưới đây.

I. Tổng Quát Chi Phí Kế Toán Và Chi Phí Thuế Thu Nhập Doanh Nghiệp

Tùy theo từng loại hình kinh doanh (thương mại, sản xuất, dịch vụ, xây dựng, xuất nhập khẩu…) mà công ty có các chi phí như: chi mua nguyên vật liệu phục vụ sản xuất, chi phí mua hàng hóa, chi phí quảng cáo, chi phí vận chuyển bóc xếp, chi phí mua vật tư, chi phí hải quan đối với các công ty xuất nhập khẩu,….Ngoài ra các chi phí tương ứng với doanh thu công ty còn các chi phí quản lý và vận hành công ty như: Chi phí thuê mặt bằng hoặc văn phòng, chi phí thuê kho bãi, chi phí điện nước, chi phí ăn uống tiếp khách, chi phí điện thoại, chi phí văn phòng phẩm…

Theo Thông tư 96/2015/TT-BTC quy định: ”trừ các khoản chi không được trừ nêu tại khoản 2 điều này doanh nghiệp được trừ các khoản chi nếu đáp ứng đủ các điều kiện sau”:

a) Khoản chi thực tế phát sinh liên quan đến hoạt động sản xuất, kinh doanh của công ty.

b) Khoản chi có đủ hoá đơn, chứng từ hợp pháp theo quy định của pháp luật.

c) Khoản chi nếu có hoá đơn mua hàng hoá, dịch vụ từng lần có giá trị từ 20 triệu đồng trở lên (giá đã bao gồm thuế GTGT) khi thanh toán phải có chứng từ thanh toán không dùng tiền mặt.

_ Như vậy, chi phí đáp ứng được những điều kiện nêu trên được xem là chi phí tính thuế thu nhập doanh nghiệp và chi phí không có hóa đơn chứng từ hợp lý chỉ được xem là chi phí kế toán.

II. Những Trường Hợp Cụ Thể Để Phân Biệt Chi Phí Kế Toán Và Chi Phí Thuế Thu Nhập Doanh Nghiệp

1. Các khoản chi không có hóa đơn

Theo luật kế toán: Các khoản được tính vào chi phí kế toán, được hạch toán và ghi nhận theo số thực chi. Những khoản chi không có hóa đơn thông thường là những khoản chi phí không được tính là chi phí thuế thu nhập công ty nhưng có một vài trường hợp những khoản chi không có hóa đơn hoặc chứng từ hợp lý nhưng vẫn được xem là chi phí tính thuế thu nhập công ty:

Ví dụ: Công ty Anpha, ngày 14/09/2018 chi tiền mặt mua văn phòng phẩm của cửa hàng kinh doanh Cát Phượng giá trị 1.500.000 đồng. Và cửa hàng Cát Phượng viết hóa đơn bán lẻ cho công ty Anpha.

Theo Luật kế toán: đây là khoản chi phí hợp lý, công ty Anpha sẽ hạch toán vào chi phí quản lý công ty như sau:

Hạch toán

Nợ TK 641,642: 1.500.000

Có TK 111: 1.500.000

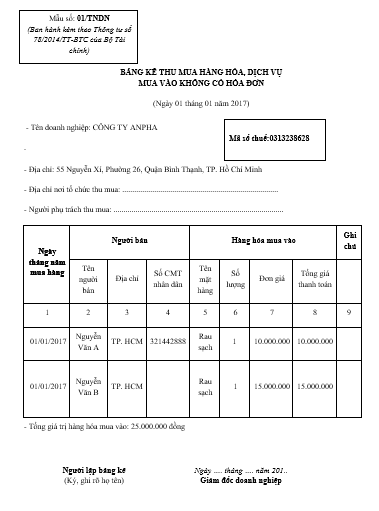

Theo luật thuế: Các khoản chi phí không có hóa đơn GTGT, chỉ có hóa đơn bán lẻ không được tính là chi phí được trừ trường hợp công ty có lập bảng kê mẫu 01/TNDN – bảng kê thu mua hàng hóa, dịch vụ không có hóa đơn.

Ví dụ: Ngày 01/01/2017 công ty Anpha chuyên bán rau sạch cho các hệ thống siêu thị. Đầu vào rau sạch được thu mua từ cá nhân không xuất được hóa đơn:

- Nguyễn Văn A 10.000.000 đồng

- Nguyễn Văn B 15.000.000 đồng

Công ty Anpha lập bảng kê mẫu 01/TNDN để xác định chi phí đầu vào hợp lý

2. Chi phí đồng phục nhân viên vượt quá 5.000.000 đồng/người/năm

Theo “TT96/2015/TT-BTC: Nếu chi bằng tiền mặt thì không được vượt quá 5.000.000đồng/người/năm. Nếu chi bằng hiện vật sẽ được tính toàn bộ vào chi phí (nếu có hóa đơn, chứng từ). Nếu chi trang phục bằng cả tiền mặt và hiện vật. Thì mức chi tối đa với chi bằng tiền mặt không vượt quá 5.000.000 đồng/người/năm, bằng hiên vật phải có hóa đơn chứng từ”.

Ví dụ: Công ty Anpha chi tiền đồng phục cho 10 nhân viên năm 2017 cho mỗi nhân viên 7.000.000 đồng/năm.

Theo luật kế toán: kế toán ghi nhận và hạch toán

Nợ TK 642: 7.000.000 x 10 = 70.000.000

Có TK 112: 70.000.000

Theo luật thuế: Chỉ được tính vào chi phí thuế thu nhập công ty 50.000.000 với phần chi cho 10 người mỗi người 5.000.000 đồng

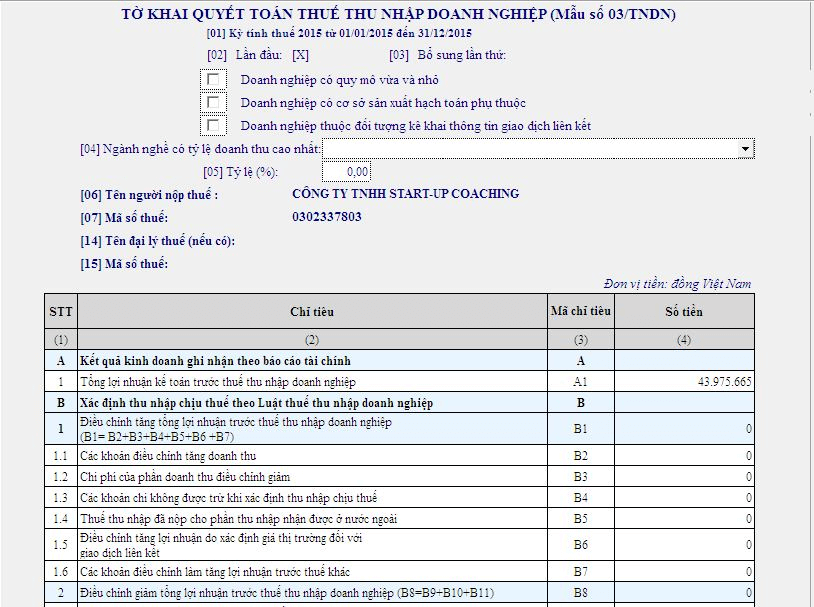

_ Khoản vượt: 20.000.000 đồng sẽ loại ra trên tờ khai quyết toán thuế thu nhập doanh nghiệp – chỉ tiêu B4

3. Trích khấu hao đối với tài sản và công cụ dụng cụ

3.1 Trường hợp trích khấu hao đối với tài sản có định phục vụ sản xuất kinh doanh hoặc công trình thi công.

Theo luật kế toán: dù có sản xuất hoặc công trình thi công hay không có sản xuất hoặc công trình thi công nếu có mang ra sử dụng và trích khấu hao tài sản trong kỳ kế toán (trừ thời gian ngưng sử dụng để sữa chữa bảo dưỡng, duy tu lại thì tạm ngưng trích khấu hao hoặc trừ khi thanh lý bán mới không khấu hao hoặc đã trích khấu hao hết giá trị sử dụng TCSĐ) thì xem như không trích khấu hao tài sản đó nữa, do đó có doanh thu hay không doanh thu thì vẫn phải trích như thường.

Theo luật thuế: Nếu không phát sinh doanh thu thì không được tính khấu hao vào chi phí thuế thu nhập doanh nghiệp

- Nếu tài sản hoặc chi quá lớn không sử dụng thì công ty tạm ngưng không trích khấu hao cũng không phân bổ nữa (như vậy là công ty đang làm theo thuế)

- Nếu công ty muốn hợp pháp cả hai thì vẫn trích bình thường nhưng phần chi phí không hợp lý với thuế này thì cuối năm ghi nhận vào chỉ tiêu B4 trong quyết toán thuế TNDN để loại trừ.

Ví dụ: Công ty Anpha có mua 1 máy dập khuôn cơ khí vào ngày 01/01/2018. Giá chưa thuế 70.000.000. Thuế GTGT 10 %. Thanh toán bằng tiền chuyển khoản. Được khấu hao 7 năm.

Trong năm 2018 công ty có phát sinh doanh thu dập khuôn cơ khí vào tháng 4, 7, 11, 12.

Hạch toán tăng tài sản:

Nợ TK 211: 70.000.000 đồng

Nợ TK 133: 7.000.000 đồng

Có TK 112: 77.000.000 đồng

Hạch toán khấu hao hàng năm:

Nợ TK 642: 70.000.000/7=10.000.000

Có TK 214: 10.000.000

Trong năm 2018 chi phí khấu hao tài sản cố định mỗi tháng: 10.000.000/12= 833.333 đồng.

Æ Công ty Anpha chỉ phát sinh doanh thu tháng 4, 7, 11, 12 theo luật thuế: Chi phí trích khấu hao tài sản cố định vào những tháng 4, 7, 11, 12 là những chi phí tính thuế thu nhập doanh nghiệp. Chi phí trích khấu hao tài sản vào những tháng 1, 2, 3, 5, 6, 8, 9, 10 tùy theo quy mô và loại hình công ty mà bạn có thể chọn cách xử lý theo nội dung nêu trên

3.2 Trường hợp khấu hao đối với công cụ dụng cụ

Theo luật kế toán: Dù có công trình thi công hay không có công trình thi công nếu có mang ra sử dụng thì sẽ tiến hành phân bổ trong kỳ kế toán, trừ khi mang vào nhập kho thì xem như không phân bổ công cụ dụng cụ đó nữa, do đó có doanh thu hay không thì vẫn phải phân bổ như thường trừ khi thanh lý bán đi hoặc nhập lại kho hoặc đã phân bổ hết giá trị CCDC

Theo luật thuế: Tương tự như khấu hao tài sản cố định

Cách xử lý như khấu hao tài sản cố định

Quy định kham khảo:

Luật Kế toán số 88/2015/QH13 ngày 20/11/2015 có hiệu lực thi hành từ ngày 01 tháng 01 năm 2017

Thông tư 151/2014/TT-BTC sửa đổi, bổ sung một số điều quy định về thuế trong đó có sửa đổi một số điều của Thông tư 78

Thông tư 96/2015/TT-BTC ngày 22 tháng 06 năm 2015 Hướng dẫn về thuế TNDN tại Nghị định 12/2015/NĐ-CP

4. Trích khấu hao nguyên giá trên 1,6 tỷ của tài sản cố định là ô tô từ 9 chỗ ngồi trở xuống (trừ ô tô chuyên vận chuyển hành khách, kinh doanh khách sạn…)

Theo luật kế toán: nguyên giá xe ô tô được xác định theo giá mua thực tế cộng với phần thuế GTGT tương ứng với giá trị trên 1,6 tỷ. Phần khấu hao trên nguyên giá là chi phí được hợp lý được ghi nhận

Theo luật thuế: Chi phí tính thuế thu nhập công ty tương ứng với nguyên giá trên 1,6 tỷ không được tính là chi phí

Ví dụ: Công ty Anpha là công ty dịch vụ kế toán, mua xe ô tô 4 chỗ 1,8 tỷ. Thuế GTGT 10%. Tài sản được khấu hao 8 năm theo khung khấu hao tài sản được quy định tại TT45/2003/TT-BTC từ 6 – 10 năm.

Theo luật kế toán:

Hạch toán:

Nợ TK 211: 1.800.000.000 + 20.000.000 = 1.820.000.000 đồng (20.000.000 đồng là số thuế GTGT trên phần giá trị vượt quá 1,6 tỷ là 200.000.000 đồng)

Nợ TK 133: 160.000.000 đồng

Có TK 311, 112: 1.980.000.000

Hàng tháng trích khấu hao:

Nợ TK 642: 1.820.000.000/96 = 18.958.333 đồng

Có TK 214: 18.958.333 đồng

Theo luật thuế:

Kế toán chỉ được đưa vào chi phí tính thuế thu nhập doanh nghiệp trên phần khấu hao tương ứng với 1,6 tỷ như sau:

Nợ TK 642: 1.600.000.000/96 = 16.666.667 đồng

Có TK 214: 16.666.667 đồng

5. Chi phí lãi vay của đối tượng không phải là tổ chức tín dụng hoặc tổ chức kinh tế

Vốn sản xuất kinh doanh của đối tượng không phải là tổ chức tín dụng hoặc tổ chức kinh tế không vượt quá 150% mức lãi xuất cơ bản do Ngân hàng Nhà nước Việt Nam công bố tại thời điểm vay.

Theo luật kế toán: Toàn bộ chi phí trả lãi được ghi nhận và hạch toán trên sổ sách theo lãi xuất thực tế

Theo luật thuế: Chỉ được tính vào chi phí tính thuế thu nhập công ty khi chi phí lãi vay doanh của đối tượng không phải là tổ chức tín dụng hoặc tổ chức kinh tế không vượt quá 150% mức lãi xuất cơ bản do ngân hàng Nhà nước Việt Nam công bố tại thời điểm vay.

Ví dụ: Năm 2017, Công ty Anpha vay 500.000.000 đồng của ông Nguyễn Văn A phục vụ cho hoạt động sản xuất kinh doanh lãi xuất 1,5%/tháng, lãi xuất cơ bản theo Ngân hàng Nhà nước Việt Nam công bố tại thời điểm hiện tại 9%/năm.

Theo luật kế toán: Hạch toán lãi vay

Nợ TK 635: 500.000.000 đồng x 1,5% = 7.500.000 đồng

Có TK 112: 7.500.000 đồng

Theo luật thuế: Công ty chỉ được tính vào chi phí được trừ phần chi phí lãi vay tương ứng với lãi suất 150% lãi suất cơ bản, tương ứng với số tiền là: 500.000.000 x (9% x 150%)/12 = 5.625.000 (đồng)

Khoản chênh lệch 1.875.000 đồng sẽ được loại ra trên chỉ tiêu B4 của tờ khai quyết toán thuế TNDN

6. Các khoản tiền phạt về vi phạm hành chính

Các khoản vi phạm hành chính gồm: Vi phạm luật giao thông, vi phạm chế độ đăng ký kinh doanh, vi phạm chế độ kế toán, vi phạm pháp luật về thuế…

Theo luật kế toán: Được tính vào chi phí kế toán, được hạch toán và ghi nhận vào sổ sách kế toán

Theo luật thuế: Không được tính là chi phí hợp lý, được trừ khi tính thuế TNDN

Ví dụ: Công ty Anpha do nộp chậm tờ khai Q1/2018 so với hạn nộp 5 ngày. Biên bản phạt ngày 30/06/2018 là 700.000 đồng

Theo luật kế toán: Công ty căn cứ vào giấy nộp tiền vào NSNN hạch toán khoản chi phí nộp phạt này như sau:

Hạch toán chi phí:

Nợ TK 811: 700.000 đồng

Có TK 3339: 700.000 đồng

Ngày 30/06/2018 nộp tiền phạt:

Nợ TK 3339: 700.000 đồng

Có TK 112: 700.000 đồng

Theo luật thuế: Công ty phải loại khoản chi phí này vì chi phí không được xem là hợp lý khi tính thuế TNDN

7. Chi phí tiền lương của chủ công ty tư nhân, công ty TNHH một thành viên

Theo luật kế toán: được tính vào chi phí kế toán, được hạch toán và ghi nhận vào sổ sách kế toán

Theo luật thuế: không được tính là chi phí hợp lý, được trừ khi tính thuế TNDN.

Ví dụ: Công ty TNHH MTV Anpha năm 2017 tổng chi phí lương cho giám đốc là 200.000.000 đồng.

- Theo luật kế toán: Công ty căn cứ vào bảng lương hạch toán

Nợ TK 642: 200.000.000 đồng

Có TK 334: 200.000.000 đồng

Theo luật thuế: Đối với những công ty 1 thành viên thì chi phí lương giám đốc sẽ không được xem là chi phí tính thuế thu nhập doanh nghiệp. Phần chi phí 200.000.000 đồng sẽ được ghi nhận trên chỉ tiêu B4 trên tờ khai quyết toán thuế thu nhập doanh nghiệp.

III. Cách Xử Lý Các Khoản Chi Phí Không Được Tính Là Chi Phí Tính Thuế Thu Nhập Doanh Nghiêp

Đối với các khoản chi phí không được tính là thuế sẽ được ghi nhận trên chỉ tiêu B4 trên tờ khai quyết toán thuế thu nhập doanh nghiệp

Tuy nhiên một số công ty phần chi phí không được xem là chi phí tính thuế thu nhập doanh nghiệp, kế toán có thể xử lý hạch toán trên tài khoản 811 để tránh ghi nhận sót các phần chi phí không hợp lý. Cuối năm kế toán nhìn vào tài khoản 811 mà ghi nhận toàn bộ số chi phí trên tài khoản 811 trên chỉ tiêu B4.

Lưu ý: Riêng đối với các công ty sử dụng phần mềm kế toán. Thì phần phân bổ khấu hao sẽ được chạy tự động trên tài khoản loại 6, kế toán cần theo dõi kỹ để tránh sai sót.